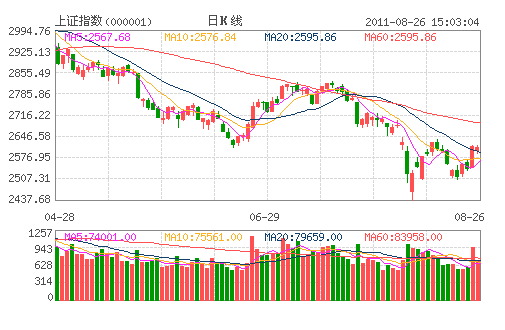

2437点大底基本确立 反复夯实仍是主基调

[导读]分析人士指出,尽管本周市场强势反弹打开了短期做多的想象空间,但在外围风险彻底释放和国内通胀明显缓解之前,市场仍不具备系统性趋势行情。当前市场处于易守难攻的状态,震荡筑底仍是主基调。 在经历五连周阴暴挫之后,本周沪深两市展开反弹,多头渐渐把握住市场主动权。周一两市股指一度下探创出近期调整新低,随后在权重股的拉动下震荡反弹,沪指成功收复2600点关口。从周线走势来看,沪深两市均以带下影线的中阳K线报收,并且结束了五连跌的局面。 值得关注的是,本周权重股的表现开始明显活跃,尤其是周四两市股指放量长阳上攻有效提振了市场投资者的信心,为短线股指运行打开了想象空间。但也有分析人士认为,在外围风险彻底释放和国内通胀缓解之前,市场仍不具备系统性的趋势行情。种种迹象表明,当前市场处于易守难攻的状态,震荡筑底仍是主基调。 2437点中期底部基本确立 近一个月以来,各国股市暴跌暴涨,犹如坐过山车一般,让人惊恐不安。在内外因素的共振下,上证综指也于8月9日创出2437点这一阶段性新低。有分析观点认为,这一点位可能成为中期的绝对低点,并为A股投资者创造了较好的买入时机。 2437点是市场情绪极度悲观的一个偶然结果。8月9日,A股在外围的冲击下大幅低开,就在同一天,国内公布的CPI数据再创新高,双重利空叠加,市场头也不回地下探2437点了。从这一点来讲,2437点的形成是外围恐慌情绪和国内CPI再创新高这两种悲观因素偶然叠加的结果。尽管市场具有多种不确定性因素,但是,从当前的投资环境来看,已经明显好于8月初期。至少短期来说,最坏的时刻即将过去。自23日开始,金价出现连续大跌,黄金作为避险工具,往往在金融危机时成为抢手货,但此次金价的暴跌可能意味着危机正在离我们远去。 技术性双底有望构筑成功。尽管周一两市股指一度下探创出近期调整新低,但在诸多利好因素共同作用下,本周大盘展开反弹,在回补了8月19日2556-2538向下跳空缺口后,突破2826高点以来的下降压力线。特别是本周四出现近期少见的大涨行情,量价齐升,上证指数大涨74点,收复2600点整数关,大阳突破,预示着双底有望构筑成功。 2437点一线呈现明显政策底特征。从市场环境看,国务院应对金融动荡措施是2437底部稳定的核心力量。同时,百亿社保基金入场,放行RQFII,新股IPO及审核突然放缓,扩大养老金投资渠道等,一系列政策成为中长期的隐形利好,其积极效应必将会逐渐体现。另外,A股低估值已经达到1664水平,银行板块有的股票竟达到5倍市盈率,使得A股基本上封杀了大幅下跌空间。 政策面已经由不断紧缩进入观察期。尽管7月CPI再度创出新高,但涨势已经明显趋缓,显露出下降的迹象。如果8月CPI果真出现下降,那将是重大的利好。同时,本周出现新股IPO放慢的迹象,但是否真的调整还需要观察;同时RQFII的启动,虽然额定目前只有200亿元,但至少传达出管理层的一个呵护市场的信号。 上市公司业绩持续增长。目前,半年报业绩继续高增长成定局,尤其是市场最不看好的银行股业绩却出现惊人增长。截至25日,工、农、中、建、交五家国有大型商业银行中报陆续出齐。数据显示,五大行中期实现归属母公司股东净利润3618.82亿元,较去年同期增长32.28%,整体呈现较快的业绩增长,市盈率仅5-6倍,已经处于严重低估的地步,并有效封闭了股指大幅下跌的空间。 2650点一线压力重重 尽管本周四市场出现了放量大反弹,并且权重股集体拉升,给市场带来了明显的做多预期,但从基本面来看,国内通胀居高不下和全球经济“二次探底”,加上资金面依然趋紧,以及缺口阻力位的逼近,目前市场仍存在较多的不确定性因素。 从目前情况来看,国内通胀压力未减。一方面,近期的一系列不佳经济数据直接将美国经济推向“二次衰退”的边缘,市场普遍预期美联储将被迫推出第三轮量化宽松(QE3),这无疑将对国际大宗商品价格构成支撑,进而加剧输入型通胀压力。另一方面,7月CPI中八大类消费品数据少见的出现齐涨局面,而根据国家统计局最新的数据显示,8月上旬50个城市监测的29种食品价格中有22个品种上涨,平均涨幅0.09%。 值得关注的是,进过短暂的回调后,猪肉价格重新走高。商务部24日公布的数据显示,整个7月份,猪肉价格环比上涨11.7%,涨幅位居食用农产品价格领涨榜前列。市场人士认为,当前受中秋等节日因素影响,部分地区肉类备货需求阶段性增加,因此短期内猪肉价格仍有上涨的可能。从同比角度看,8月份猪肉价格可能要比去年同期高出50%左右,对CPI的拉动力将有增无减,以时下猪肉价格的走势来看,8月份CPI应和7月份相当,甚至可能超出。 从资金角度看,目前存量资金很难站稳2650点。即便7月CPI是年内峰值,货币政策明显放缓也要等到CPI出现明显回落后,预计这将至少等到今年10月,届时CPI才有望回到5%的水平,接近政府认可的CPI涨幅目标,也基本与目前3年期存款利率持平。因此,货币政策在11月之前出现明显放缓的可能性并不大,而这将使得下半年信贷增长十分有限。根据相关机构的统计报告,目前A股存量资金不足1.5万亿元,显然难以撬动约20万亿左右的流通市值,行情只能依靠场内存量资金的腾挪实现。2009年6月至今,A股市场在2650点之上累计换手超过700%,以目前A股市场的资金面来看,上证综指虽然在反弹中可能会触及2700点,但很难持久站稳2650点。 从市场结构看,大小盘股分化格局短期难修正。近期,沪深两市的股指弱态明显,创业板的表现却相对坚挺,大小盘股之间的分化却愈演愈烈。创业板指数自6月23日见底以来,目前已经累计反弹近20%,特别是在上证综指短线见底2437点的反弹行情中,创业板的表现可谓鹤立鸡群。 分析人士指出,大盘蓝筹股受制资金面难以出现行情,从而导致场内资金向中小市值转移,最终蓝筹股估值低于历史底部估值,却无人问津,而中小市值个股却始终保持活跃,二者的估值差较高,但这一局面短期内难以得到修正。特别是随着半年报数据公布接近尾声,部分看数据做行情的投资机构,又开始根据最新数据调整资产结构,更加催化了行情结构转型的进程。 “黑天鹅”冲击依然存在 近期美国经济数据普遍不佳。美国住房销售和制造业数据疲软,意味着美国制造业可能在8月出现收缩。美国政府刚刚制定了未来10年削减2.4万亿美元财政赤字的方案,企业部门也没有产生新的经济增长点,这意味着美国经济增长将会受到很大的压制,经济陷入低迷或衰退的几率大大上升。在此背景下,美国QE3会否实施成焦点。 26日,全球央行在美国召开例行年会。其间,美联储主席伯南克将在此次年会上发表有关经济与货币政策的重要演讲,伯南克会否释放美国第三轮量化宽松政策(QE3)的信号成为全球金融市场 的关注焦点。 分析人士指出,在全球经济放缓、市场对美国经济二次探底担忧加深、股市连遭重创之际,伯南克势必会采取一系列经济刺激措施挽回颓势,而QE3无疑是最直接、最容易得到市场认可的一个。尽管目前美国国内外针对QE3的阻力很大,美联储可能要等未来几个月美国金融、经济数据更差,再让美国选民在经济衰退和QE3之间做出选择,两害相权取其轻。 从欧洲方面看,海外机构预计,欧洲最大经济体德国,今年第二季度的增长率将放缓至0.1%,法国经济增长则放缓至0%;欧洲银行受到该地区债务危机和疲软经济拖累的信号也开始显现;意大利10年期国债收益率达7%创14年最高,西班牙极有可能是下一个希腊。 此外,日本出口连续第五个月下滑,世界第三大经济体自3月的地震和海啸后就已经陷入衰退状态。 不难预期,9月、10月欧债危机或将再起波澜,美国、欧洲金融经济将面临更大的不确定性,不排除出现新的“黑天鹅”事件。 反复震荡筑底是主基调 尽管本周大盘展开反弹,并且在回补了8月19日2556点—2538点向下跳空缺口后,突破2826高点以来的下降压力线。但有市场人士分析认为,8月5日的2675电—2644点向下缺口短期有反压,短期2826高点以来下降压力线有回抽确认的要求,大盘仍处于反复震荡筑底过程中。 技术上看,本周沪综指向上放量突破2826点—2636点下降压力线,短期有回抽确认的要求,该压力线得失与否决定了短期大盘的方向。大盘自2826高点以来已出现三个向下跳空缺口,即7月25日的2763点—2759点向下跳空缺口、8月5日的2675点—2644点向下跳空缺口,以及8月19日的2556点—2538点向下跳空缺口。本周大盘回补了2556-2538向下跳空缺口,沪综指2675点—2644点向下缺口形成短期上档压力。 从时间之窗角度来看,2008年10月1664点中期底部往后的第21个月时间之窗即2010年7月形成2319点中期底部,而本月是1664点中期底部之后的第34个月时间之窗,从神奇数字时间之窗来看有可能在8月底、9月初形成一个新的底部区域。从时间之窗角度来看,有助于目前二次探底的成功。从市场热点来看,蓝筹股与近期热门的小盘股争夺了目前有限的资金,如能形成合力并继续放量,那么有可能反复震荡筑底;否则金融股的上攻可能会是短暂的空头回补。 |